Britische Lebensversicherer sind nicht nur in Großbritannien, sondern seit einigen Jahren auch in Deutschland tätig. Angeboten werden kapitalbildende Lebensversicherungen, die in erster Linie für die Altersversorgung verkauft werden. Sie werben vor allem mit hohen Renditen, die deutsche Lebensversicherer aufgrund der gesetzlich festgelegten Garantieverzinsung sowie der starren Anlagekriterien häufig nicht bieten können. Aus diesem Grund überlegen immer mehr Anleger, ihr Geld bei britischen Lebensversicherern anzulegen, um so später über einen höheren Rentenbetrag verfügen zu können.

8-12 Prozent Rendite – ist das heute noch erzielbar?!

Britische Lebensversicherer versprechen ihren Kunden eine Rendite von acht bis zwölf Prozent. Hiervon können Versicherte bei einer deutschen Kapitallebensversicherung nur träumen, denn da die deutschen Versicherer nur etwa 30 Prozent des Kapitals ihrer Kunden in risikoträchtige Produkte investieren dürfen, ist die Rendite begrenzt. Häufig können lediglich zwischen vier bis sechs Prozent erzielt werden. Im Unterschied hierzu haben britische Lebensversicherer die Möglichkeit, bis zu 100% der Gelder in Aktien und andere spekulative Anlagen zu investieren und so natürlich auch höhere Renditen zu erzielen. Aufgrund der hohen Investition in Aktien und vergleichbare Produkte ist das Risiko bei britischen Lebensversicherungen natürlich auch deutlich höher als bei der verzinslichen deutschen Versicherung. Sie bietet einen gesetzlichen Garantiezins, zusätzlich sind die Anleger an den Überschüssen, die die Versicherung erzielt, beteiligt. Somit erhalten Anleger bei Vertragsablauf die Versicherungssumme zuzüglich der garantierten Zinsen in jedem Fall ausbezahlt, lediglich die Überschussbeteiligung kann nicht garantiert werden und ist daher variabel.

Keine garantierten (Mindest-)Renditen

Bei der britischen Lebensversicherung hingegen finden sich keine garantierten Werte. Die Versicherungskunden erhalten lediglich die Rendite, die die Versicherung mit ihren Kapitalanlagen erwirtschaftet hat. Um die Risiken zu begrenzen, nutzen britische Lebensversicherer ein so genanntes Glättungsverfahren, das Smoothing. Im Rahmen dieses Verfahrens werden in Zeiten hoher Aktien- und Börsengewinne Gelder zurückgelegt, um diese in Zeiten negativer Erträge zu investieren und so Verlusten vorzubeugen. In vielen Fällen gelingt es natürlich, mit diesen Verfahren Verluste zu vermeiden und ansehnliche Renditen zu erwirtschaften. In besonderen Krisenzeiten jedoch kann es durchaus zu Verlusten kommen, die nur langfristig wieder ausgeglichen werden können.

Können britische Lebensversicherer Ihre Rendite-Versprechen der Vergangenheit halten? Falls ja, dürfte die Entscheidung mancher deutscher Verbraucher ein Extra im Alter bringen © Doc RaBe / Fotolia

Fondsgebundene Versicherungen bei deutschen Gesellschaften eine ähnliche Alternative

Die Angebote britischer Lebensversicherer sind für spekulativ orientierte deutsche Kunden also durchaus eine Alternative zur konservativen deutschen Lebensversicherung. Allerdings haben auch die deutschen Versicherer mittlerweile reagiert und bieten vielfach die fondsgebundene Lebensversicherung. Die Gelder werden auch hier in Aktienfonds investiert, um die Rendite zu steigern. Garantierte Ablaufleistungen findet man allerdings auch hier nicht, so dass sich diese Anlageform wiederum vorwiegend für chancenorientierte Anleger eignet.

Statistik des Tages

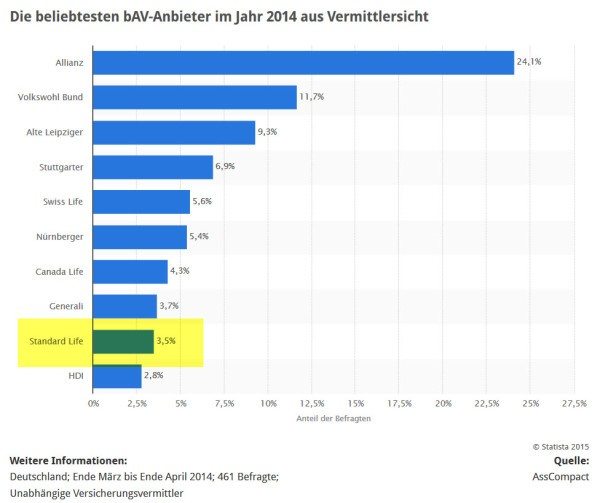

Unter den britischen Lebensversicherern, die am deutschen Markt tätig sind, ist Standard Life noch einer der bekanntesten bzw. populärsten Anbieter – für Lebensversicherungen aber auch generell Altersvorsorge (Quelle: AssCompact / STATISTA)